Traemos a este artículo la sentencia del TS que arroja luz y jurisprudencia sobre las donaciones de la empresa familiar constituidas en parte por activos financieros. Asimismo, realizamos un análisis de su correspondencia con otros Impuestos a los que afecta; IP e IS.

El 10 de enero de 2022 el Tribunal Supremo -Sala de lo Contencioso- dictó sentencia que crea Jurisprudencia con relación a la donación de una empresa familiar que presenta en su activo inversiones financieras. En cierto modo responde a mi pregunta recurrente. ¿En una sociedad holding, el efectivo obtenido esta afecto a la actividad, incluso cuando se supere el plazo de dos años, si todavía no se ha reinvertido en otra compañía o inversión?

Como considero que mis trabajos intentan ser siempre didácticos, voy a poner en contexto esta sentencia e intentaré explicar su repercusión a nivel práctico.

Introducción

En normas anteriores para referirnos al concepto de empresa patrimonial, nos remitíamos al artículo, 4.8 de la ley19/1991, de 6 de junio, del Impuesto de Patrimonio hoy en día este concepto viene establecido en el artículo, 5.2 en la ley 27/2014 de 27 de noviembre del Impuesto de Sociedades.

Con la entrada en vigor el uno de enero de 2015 de la Ley 27/2014, del Impuesto de sociedades, se expuso una reforma fiscal del nuevo régimen de las entidades patrimoniales, en el cual se le dio una nueva definición a la sociedad patrimonial, que si bien guarda similitudes con las sociedades de gestión de patrimonio mobiliario e inmobiliario de la ley 19/1991 del Impuesto de Patrimonio que era la normativa que regulaba estas sociedades.

A partir de enero de 2015, muchas sociedades pasaron a ser consideradas sociedades patrimoniales a efectos de impuesto de sociedades.

Tanto la Ley 27/2014, del Impuesto de sociedades como la ley 19/1991 del Impuesto de patrimonio, consideraban que una sociedad patrimonial y por tanto no realiza una actividad económica, si más de la mitad de su activo está integrado por valores o no este afecto a una actividad económica.

Ahora bien, para entender aún mejor estos cambios en la normativa hemos procedido a enumerarte los cambios que se produjeron de una ley a otra.

Diferencia en cálculo de su activo.

En la Ley del Impuesto sobre el Patrimonio se debía analizar si más de la mitad del activo de una empresa estaba integrado por valores o no estuviera afecto a una actividad económica durante más de 90 días del ejercicio social, en cambio la Ley 27/2014, del Impuesto de Sociedades se obliga a realizar los cálculos tomando como referencia los valores que se deduzcan de la media de los balances trimestrales del ejercicio, o de los balances trimestrales si se trata de una sociedad dominante de un grupo de empresas.

Diferencia temporal y que no computa en cada ley.

En la Ley 27/2014, del Impuesto de Sociedades se han endurecido las condiciones para evitar la patrimonialidad sobrevenida, en la Ley del Impuesto sobre el Patrimonio no se computaban ni como valores ni como activos no afectos, aquellos cuyo precio de adquisición no superaba el importe de los beneficios no distribuidos obtenidos por la entidad, que provenían de la realización de actividades económicas en los últimos diez años anteriores, en la Ley 27/2014, del Impuesto de Sociedades es mucho más represiva, en esta ley no computa como activo no afecto a la actividad, el dinero o derechos de crédito procedentes de la de la transmisión de elemento patrimoniales afectos a actividades económicas o de valores computables que se haya generado en los dos últimos años.

Una particularidad para destacar es que esta ley obliga a la empresa a estar más pendiente de la Tesorería y derechos de crédito de las sociedades operativas porque el saldo que exceda de los beneficios acumulados durante los dos últimos años se considerará activo no afecto al ejercicio de la actividad.

Para sociedades holding, cuyo objeto es entrar y salir de empresas, es importante que se pueda demostrar una actividad proactiva, es decir, que es aconsejable poder demostrar los proyectos que se estudian, y más cuando se rebase el plazo de 2 años para reinvertir.

Procedencia

Como hemos descrito anteriormente en la Ley del Impuesto sobre el Patrimonio no se computan ni como valores ni como activos no afectos aquellos cuyo precio de adquisición no supere el importe de los beneficios no distribuidos obtenidos por la entidad que provengan de la realización de actividades económicas, en la Ley 27/2014, del Impuesto de Sociedades es mucho más represiva en esta ley no computa como activo no afecto a la actividad el dinero o derechos de crédito procedentes de la de la transmisión de elemento patrimoniales afectos a actividades económicas o de valores computables . Ver Tabla. 1 resumen.

Tabla.1. Resumen.

| DIFERENCIAS | Ley 19/1991 del Impuesto sobre el Patrimonio | Ley 27/2014, del Impuesto de Sociedades |

| No computa | Cualquier elemento. | Dinero o derechos de créditos. |

| Procedencia | Beneficios no distribuidos obtenidos por la entidad que provengan de la realización de actividades económicas. | Transmisión de elementos patrimoniales afectos a actividades económicas o de valores computables. |

| Límite temporal. | 10 años. | 2 años. |

Patrimonialidad sobrevenida según el IS.

Antes de empezar con nuestro estudio, vamos a definir de una manera sencilla, pero que conllevara a matices aclaratorios a lo largo del tema, lo que llamaremos patrimonialidad sobrevenida, una situación, que se da en algunas sociedades, debido a que durante los ejercicios anteriores, con matizaciones, hayan obtenido beneficios y no los hayan repartido entre los socios, con el objetivo de autofinanciar la empresa, debido a esta condición la empresa podría llegar a considerarse por el órgano de administración como “entidades patrimoniales”, siempre y cuando estos beneficios no los hayan invertido en la actividad económica, sino que los hayan invertido en otros activos, como por ejemplo valores, inversiones financieras no afectas o inmuebles no afectos una actividad económica.

Por lo que, si una empresa es considerada patrimonial, esto supondría que la entidad no podría beneficiarse de algunos incentivos fiscales y daría lugar a una serie de consecuencias que veremos más adelante.

Vamos a aclarar que una sociedad patrimonial no se constituye como tal, sino que una vez constituida mercantil o civil, si esta reúne unos requisitos se considerar patrimonial.

Para entender mejor lo que significa la patrimonialidad sobrevenida según el Impuesto de Sociedades, un concepto que viene regulado en el artículo 5, por la nueva ley27/2014 de 27 de noviembre, veremos los requisitos que se introdujeron y nos basaremos en la ley a la hora de definir tanto el concepto de actividad económica, como el de entidad patrimonial, pero, sobre todo, para referirnos al régimen de patrimonialidad sobrevenida que se regula en el mismo.

Por lo que el artículo 5 de la LIS, establece que;

“1. Se entenderá por actividad económica la ordenación por cuenta propia de los medios de producción y de recursos humanos o de uno de ambos con la finalidad de intervenir en la producción o distribución de bienes o servicios. En el caso de arrendamiento de inmuebles, se entenderá que existe actividad económica, únicamente cuando para su ordenación se utilice, al menos, una persona empleada con contrato laboral y jornada completa.

En el supuesto de entidades que formen parte del mismo grupo de sociedades según los criterios establecidos en el artículo 42 del Código de Comercio, con independencia de la residencia y de la obligación de formular cuentas anuales consolidadas, el concepto de actividad económica se determinará teniendo en cuenta a todas las que formen parte del mismo.

- A los efectos de lo previsto en esta Ley, se entenderá por entidad patrimonial y que, por tanto, no realiza una actividad económica, aquella en la que más de la mitad de su activo esté constituido por valores o no esté afecto, en los términos del apartado anterior, a una actividad económica.

El valor del activo, de los valores y de los elementos patrimoniales no afectos a una actividad económica será el que se deduzca de la media de los balances trimestrales del ejercicio de la entidad o, en caso de que sea dominante de un grupo según los criterios establecidos en el artículo 42 del Código de Comercio, con independencia de la residencia y de la obligación de formular cuentas anuales consolidadas, de los balances consolidados.

A estos efectos no se computarán, en su caso, el dinero o derechos de crédito procedentes de la transmisión de elementos patrimoniales afectos a actividades económicas o valores a los que se refiere el párrafo siguiente, que se haya realizado en el período impositivo o en los dos períodos impositivos anteriores.

A estos efectos, no se computarán como valores:

a) Los poseídos para dar cumplimiento a obligaciones legales y reglamentarias.

b) Los que incorporen derechos de crédito nacidos de relaciones contractuales establecidas como consecuencia del desarrollo de actividades económicas.

c) Los poseídos por sociedades de valores como consecuencia del ejercicio de la actividad constitutiva de su objeto.

d) Los que otorguen, al menos, el 5 por ciento del capital de una entidad y se posean durante un plazo mínimo de un año, con la finalidad de dirigir y gestionar la participación, siempre que se disponga de la correspondiente organización de medios materiales y personales, y la entidad participada no esté comprendida en este apartado. Esta condición se determinará teniendo en cuenta a todas las sociedades que formen parte de un grupo de sociedades según los criterios establecidos en el artículo 42 del Código de Comercio, con independencia de la residencia y de la obligación de formular cuentas anuales consolidadas.”

Actividad económica y actividad empresarial para el arrendamiento de inmuebles.

Una vez expuesto nuestro artículo estrella, vamos a desengranarlo de una manera sencilla, cada una de las partes que necesitamos, para llegar a una mejor comprensión, si bien en la primera parte del artículo 5, se define el concepto de actividad económica por lo que el articulo dispone que;

“se entenderá por actividad económica la ordenación por cuenta propia de los medios de producción y de recursos humanos o de uno de ambos con la finalidad de intervenir en la producción y distribución de bienes y servicios”

Aquí vemos como se establece de una manera más concreta, que se entiende por actividad económica, es un concepto que no venía establecido en el IS, pero era de conocimiento por todos.

En la segunda parte vemos la introducción de un concepto específico, es el concepto de actividad empresarial para el arrendamiento de inmuebles, que da solución a una polémica de años anteriores, en cuanto a la validez de la subcontratación o la cesión de medios materiales o personales para la determinación de la existencia de actividad económica.

Por lo que el arrendamiento de inmuebles establece que;

“En el caso de arrendamiento de inmuebles, se entenderá que existe actividad económica, únicamente cuando para su ordenación se utilice, al menos, una persona empleada con contrato laboral y jornada completa”

De esta manera se ha eliminado uno de los requisitos establecidos con anterioridad en la ley 35/2006, de 28 de noviembre, del IRPF, (LIRPF), es decir que estas sociedades debiesen tener un local donde desarrollaban la actividad.

Así que, para calificar el arrendamiento de inmuebles como actividad empresarial, ya no es preciso la existencia de un local destinado para tal fin, de esta forma estas sociedades no serán considerados patrimoniales si existe actividad económica y se presume la existencia de actividad económica si la sociedad emplea al menos una persona con contrato laboral a jornada completa.

Concepto de actividad patrimonial

Prosigamos con la lectura de nuestro artículo, en el que nuestra próxima parada es el concepto de actividad patrimonial, este concepto siempre se había utilizado en el IS, pero, sin embargo, antes se remitía al artículo. 4.8 de la Ley 19/1991, y ahora viene establecido en la Ley 21/2014 en artículo 5.2 de la LIS.

Por lo que la actividad patrimonial se regula en la ley según los siguientes términos:

1) Precisiones iniciales sobre las sociedades patrimoniales.

En el que se expone que las entidades patrimoniales no realizan actividades económicas y a los efectos de poder considerar que una sociedad se considera una sociedad patrimonial o se califica de sociedad con actividad económica desde el punto de vista del Impuesto sobre Sociedades. Por lo que dispone que;

“a los efectos de lo previsto en esta ley, se entenderá por entidad patrimonial y que, por tanto, no realiza actividad económica, aquella en la que más de la mitad del activo esté constituido por valores o no esté afecto, en los términos del apartado anterior, a una actividad económica.”

2) Delimitación de las entidades patrimoniales.

En esta parte podemos observar que el requisito más importante es que más del 50% del activo no esté afecto a la actividad económica. Es decir que no esté destinado a la realización de una actividad económica.

3) Balance que se establece.

Hasta aquí podemos observar que, no se introduce nada nuevo, en relación con la ley 19/1991 del Impuesto de Patrimonio, pero, sin embargo, es a continuación cuando se establecen unos criterios de afectación, así como de computación, en el que;

“El valor del activo, de los valores y de los elementos patrimoniales no afectos a una actividad económica será el que se deduzca de la media de los balances trimestrales del ejercicio de la entidad o, en caso de que sea dominante de un grupo según los criterios establecidos en el artículo 42 del Código de Comercio, con independencia de la residencia y de la obligación de formular cuentas anuales consolidadas, de los balances consolidados”

Por lo que el valor del activo, de los valores y de los elementos patrimoniales no afectos a una actividad económica, será el que se deduzca de la media de los balances trimestrales del ejercicio de la entidad, es decir para realizar el cálculo no se realizará sobre los valores a cierre del ejercicio, si no de la media trimestrales del año.

4) Cómputo del dinero y los derechos de crédito. Bienes afectos y no afectos.

En el artículo 5.2 se establece lo siguiente;

“A estos efectos no se computarán, en su caso, el dinero o derechos de crédito procedentes de la transmisión de elementos patrimoniales afectos a actividades económicas o valores a los que se refiere el párrafo siguiente, que se haya realizado en el período impositivo o en los dos períodos impositivos anteriores”

He resaltado este artículo completo porque será el interpretado por la Sentencia del Tribunal Supremo.

Bienes afectos.

Según lo que establece el artículo 5.2 de la LIS, son el dinero o los derechos de créditos procedentes de la transmisión de elementos patrimoniales afectos a la actividad económica o de valores excluidos del cómputo que se haya realizado en el período impositivo o en los dos períodos impositivos anteriores no se computaran y por ello se consideran afectos.

Por lo que según la normativa y varias consultas a la dirección General de Tributos se consideraran elementos afectos los siguientes;

- Dinero o los derechos de créditos.

Ahora analicemos algunas consultas de los contribuyentes, que utilizaremos como ejemplos de algunos casos, en relación con los elementos afectos citados anteriormente. Se pondrá en antecedente según lo que establece la administración en las consultas, además de su cuestión planteada, pero basándonos sobre todo en las conclusiones globales que atañen nuestro estudio. Una vez planteadas, expondremos las contestaciones completas según la dirección General de Tributos.

Consultas de estudio:

- En la consulta a la DGT nº V1037/2016, de 15 de marzo expone lo siguiente de los créditos de clientes y las imposiciones a corto plazo.

Antecedentes de hecho:

La entidad consultante (X) es una sociedad residente fiscal en territorio español. En la actualidad mantiene arrendados a terceros y a una entidad vinculada unos inmuebles, actividad para cuya ordenación cuenta con una persona empleada con contrato laboral y a jornada completa.

Desde 1993, X tiene una participación del 99,90% en la entidad Y, residente fiscal en España, que tiene como objeto social principal «agencia de viajes mayorista».

En los últimos años, su actividad mayorista le ha generado a Y un importante excedente de tesorería, que ha retenido en buena parte en espera de alguna oportunidad de inversión. El activo total de Y se corresponde casi en su totalidad con su activo corriente total, dentro del cual se encuentran las partidas clientes por ventas, otros activos financieros a corto plazo (fundamentalmente imposiciones a plazo fijo) y tesorería. Por otro lado, el resultado financiero de Y está formado básicamente por ingresos por diferencias de cambio que se generan como consecuencia de la conversión dólar-euro, ya que la sociedad cobra un porcentaje elevado en dólares. La entidad consultante se plantea la venta de su participación en Y.

Cuestión planteada.

Si la entidad consultante se podrá aplicar la exención del artículo 21 de la Ley del Impuesto sobre Sociedades (EDL 2014/199485) en relación con las rentas que obtuviera por la transmisión de su participación en Y. En concreto, si las partidas clientes por ventas, otros activos financieros a corto plazo y tesorería del balance de Y, en tanto que provengan de la actividad económica de esta entidad, no deben considerarse como «valores o elementos no afectos» a la hora de determinar si Y puede considerarse patrimonial.

Conclusión global de estudio:

Nuestra conclusión global sería la siguiente; ¿Están afectos los créditos de clientes y las imposiciones a corto plazo?

- Por lo que los clientes por ventas son un activo afecto al desarrollo de la actividad económica de Y, en la medida en que no tengan la consideración de elementos no computables por consistir en valores que incorporen derechos de créditos nacidos de relaciones contractuales establecidas como consecuencia del desarrollo de actividades económicas.

- En los últimos años la actividad mayorista de Y le ha generado un gran importe de excedente de tesorería, que ha retenido a la espera de reinvertirlo, por lo que el activo total de Y es casi toda la totalidad del activo corriente, en él se encuentran las partidas por ventas, otros activos financieros a corto plazo y tesorería.

El artículo 5.2 establece que no se computaran;

- Elementos patrimoniales afectos a actividades económicas o

- valores no computables.

- Se haya realizado en el período impositivo o en los dos períodos impositivos anteriores.

Por lo que en conclusión la consulta indica que la Tesorería y los activos financieros a corto plazo, acumulados por una entidad en el desarrollo de su actividad, no procedentes de una transmisión de elemento patrimoniales ni de valores no computables, se considerará como elementos afectos a la hora de determinar si la entidad tiene o no la consideración de empresa patrimonial.

Contestación completa.

La entidad consultante se plantea transmitir su participación en la entidad Y. A estos efectos, el artículo 21 de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades (LIS en adelante) dispone que:

«1. Estarán exentos los dividendos o participaciones en beneficios de entidades, cuando se cumplan los siguientes requisitos:

a) Que el porcentaje de participación, directa o indirecta, en el capital o en los fondos propios de la entidad sea, al menos, del 5 por ciento o bien que el valor de adquisición de la participación sea superior a 20 millones de euros.

La participación correspondiente se deberá poseer de manera ininterrumpida durante el año anterior al día en que sea exigible el beneficio que se distribuya o, en su defecto, se deberá mantener posteriormente durante el tiempo necesario para completar dicho plazo. Para el cómputo del plazo se tendrá también en cuenta el período en que la participación haya sido poseída ininterrumpidamente por otras entidades que reúnan las circunstancias a que se refiere el artículo 42 del Código de Comercio (EDL 1885/1) para formar parte del mismo grupo de sociedades, con independencia de la residencia y de la obligación de formular cuentas anuales consolidadas. (…)

- Estará exenta la renta positiva obtenida en la transmisión de la participación en una entidad, cuando se cumplan los requisitos establecidos en el apartado 1 de este artículo. El mismo régimen se aplicará a la renta obtenida en los supuestos de liquidación de la entidad, separación del socio, fusión, escisión total o parcial, reducción de capital, aportación no dineraria o cesión global de activo y pasivo.

El requisito previsto en la letra a) del apartado 1 de este artículo deberá cumplirse el día en que se produzca la transmisión. El requisito previsto en la letra b) del apartado 1 deberá ser cumplido en todos y cada uno de los ejercicios de tenencia de la participación. (…)

- No se aplicará la exención prevista en el apartado 3 de este artículo:

a) A aquella parte de las rentas derivadas de la transmisión de la participación, directa o indirecta, en una entidad que tenga la consideración de entidad patrimonial, en los términos establecidos en el apartado 2 del artículo 5 de esta Ley, que no se corresponda con un incremento de beneficios no distribuidos generados por la entidad participada durante el tiempo de tenencia de la participación. (…)»

En relación con el requisito previsto en la letra a) del apartado 1 del artículo 21 de la LIS (EDL 2014/199485), relativo al porcentaje de participación, la entidad X ostenta un 99,90% de Y, de manera ininterrumpida durante el año anterior a la transmisión (desde 2013), por lo que se entenderá cumplido el requisito previsto en el artículo 21.1.a) de la LIS (EDL 2014/199485). A estos efectos, puesto que la entidad participada (Y) se dedica a la actividad mayorista de agencia de viajes, se parte de la presunción de que Y no es una sociedad holding en los términos establecidos en el artículo 21.1.a) de la LIS (EDL 2014/199485), no siendo necesario analizar porcentajes de participación en entidades indirectamente participadas.

No es preciso analizar el requisito establecido en la letra b) del artículo 21.1 de la LIS (EDL 2014/199485) puesto que la entidad Y es residente fiscal en territorio español.

En definitiva, en los términos previamente analizados, la entidad X podrá aplicar la exención del artículo 21 de la LIS (EDL 2014/199485) respecto de las rentas obtenidas como consecuencia de la transmisión de su participación en la sociedad Y. No obstante, lo anterior, en el supuesto de que, Y tenga la consideración de entidad patrimonial, la parte de las rentas derivadas de la transmisión, que no se corresponda con un incremento de beneficios no distribuidos generados por la entidad participada durante el tiempo de tenencia de la participación, no tendrán derecho a la exención.

El concepto de entidad patrimonial viene definido, a los efectos del Impuesto sobre Sociedades, en el artículo 5.2 de la LIS, en los siguientes términos:

«2. A los efectos de lo previsto en esta Ley, se entenderá por entidad patrimonial y que, por tanto, no realiza una actividad económica, aquella en la que más de la mitad de su activo esté constituido por valores o no esté afecto, en los términos del apartado anterior, a una actividad económica.

El valor del activo, de los valores y de los elementos patrimoniales no afectos a una actividad económica será el que se deduzca de la media de los balances trimestrales del ejercicio de la entidad o, en caso de que sea dominante de un grupo según los criterios establecidos en el artículo 42 del Código de Comercio (EDL 1885/1), con independencia de la residencia y de la obligación de formular cuentas anuales consolidadas, de los balances consolidados. A estos efectos no se computarán, en su caso, el dinero o derechos de crédito procedentes de la transmisión de elementos patrimoniales afectos a actividades económicas o valores a los que se refiere el párrafo siguiente, que se haya realizado en el período impositivo o en los dos períodos impositivos anteriores.

A estos efectos, no se computarán como valores:

a) Los poseídos para dar cumplimiento a obligaciones legales y reglamentarias.

b) Los que incorporen derechos de crédito nacidos de relaciones contractuales establecidas como consecuencia del desarrollo de actividades económicas.

c) Los poseídos por sociedades de valores como consecuencia del ejercicio de la actividad constitutiva de su objeto.

d) Los que otorguen, al menos, el 5 por ciento del capital de una entidad y se posean durante un plazo mínimo de un año, con la finalidad de dirigir y gestionar la participación, siempre que se disponga de la correspondiente organización de medios materiales y personales, y la entidad participada no esté comprendida en este apartado. Esta condición se determinará teniendo en cuenta a todas las sociedades que formen parte de un grupo de sociedades según los criterios establecidos en el artículo 42 del Código de Comercio (EDL 1885/1), con independencia de la residencia y de la obligación de formular cuentas anuales consolidadas.»

Se entenderá por entidad patrimonial aquella en la que más de la mitad de su activo esté constituido por valores o no esté afecto a una actividad económica, atendiendo a la media de los balances trimestrales del ejercicio de la entidad. A efectos de responder a esta consulta se parte de la presunción de que la entidad Y no tiene la consideración de entidad dominante de un grupo según los criterios establecidos en el artículo 42 del Código de Comercio (EDL 1885/1), con independencia de la residencia y de la obligación de formular cuentas anuales consolidadas.

En la medida en que de la media de los balances trimestrales del ejercicio de Y se deduzca que más de la mitad del activo está constituido por valores o no está afecto a una actividad económica, la entidad Y tendrá la consideración de entidad patrimonial en dicho ejercicio.

En concreto, se plantea el tratamiento de las partidas clientes por ventas, otros activos financieros a corto plazo (fundamentalmente imposiciones a plazo fijo) y tesorería, para determinar si la entidad Y tiene la consideración de entidad patrimonial. En primer lugar, los clientes por ventas son un activo afecto al desarrollo de la actividad económica de Y, en la medida en que no tengan la consideración de elementos no computables por consistir en valores que incorporen derechos de crédito nacidos de relaciones contractuales establecidas como consecuencia del desarrollo de actividades económicas. Por otro lado, el artículo 5.2 de la LIS (EDL 2014/199485) establece que no se computarán el dinero o derechos de crédito procedentes de la transmisión de elementos patrimoniales afectos a actividades económicas o de valores no computables, que se haya realizado en el período impositivo o en los dos períodos impositivos anteriores. Por tanto, la tesorería y activos financieros a corto plazo, acumuladas por la entidad Y en el desarrollo ordinario de su actividad económica, no procedente de la transmisión de elementos patrimoniales ni de valores no computables, se considerarán como elementos afectos a la hora de determinar si tiene o no la consideración de entidad patrimonial.

Lo que comunico a Vd. con efectos vinculantes, conforme a lo dispuesto en el apartado 1 del artículo 89 de la Ley 58/2003, de 17 de diciembre, General Tributaria (EDL 2003/149899).

- En la consulta a la DGT nº V3440/2015, de 11 de noviembre expone lo siguiente sobre la Tesorería.

Antecedente de hecho.

La entidad consultante (X) se constituyó en diciembre de 2013 mediante una aportación no dineraria de las participaciones sociales de la entidad Y (98,02%). Ambas entidades son residentes en territorio español.

Durante el ejercicio 2014 la sociedad X adquirió un inmueble que actualmente se encuentra alquilado a la entidad Y. Y ejerce una actividad económica. X no cuenta con personal contratado, estando su activo formado por las participaciones de Y por el inmueble mencionado.

Más del 50% del activo de X (el inmueble) no se encuentra afecto a actividad económica alguna. No obstante, y aunque las entidades X e Y no consolidan, si se atiende al patrimonio de las dos entidades, más del 50% del activo estaría afecto a actividades económicas.

Cuestión planteada

Si la entidad consultante desarrolla una actividad económica y, en tal caso, si puede acogerse a los beneficios de las entidades de reducida dimensión.

– En el caso de que la entidad Y repartiera dividendos, procedentes de beneficios por los que tributó al 20%, si la entidad consultante podría aplicar la exención de dividendos.

– Si la entidad Y no reparte dividendos, sino que acumula tesorería, y dicha tesorería superará el 50% del activo, ¿se consideraría patrimonial?

Conclusión global de estudio:

En esta consulta podemos llegar a la conclusión. ¿Esta afecta la Tesorería?

Contestación de la DGT, “Si la entidad acumula Tesorería por el desarrollo ordinario de su actividad económica, no procede de la transmisión de elementos patrimoniales ni de valores no computables, dicha tesorería se considerará como elemento afecto a la hora de determinar si tiene o no la consideración de entidad patrimonial”.

Por lo que la Tesorería que se acumule directamente y proceda de la actividad económica estará afecta si no procede de la transmisión de elementos patrimoniales ni de valores no computables.

Contestación completa:

En primer lugar, se plantea si la entidad consultante puede aplicar los incentivos fiscales de las entidades de reducida dimensión, regulados en él, del Impuesto sobre Sociedades (LIS en adelante). En concreto, el capítulo XI del título VII de la Ley 27/2014, de 27 de noviembre artículo 101.1 de la LIS dispone que:

«1. Los incentivos fiscales establecidos en este capítulo se aplicarán siempre que el importe neto de la cifra de negocios habida en el período impositivo inmediato anterior sea inferior a 10 millones de euros.

No obstante, dichos incentivos no resultarán de aplicación cuando la entidad tenga la consideración de entidad patrimonial en los términos establecidos en el apartado 2 del artículo 5 de esta Ley.» De acuerdo con lo anterior, si la entidad consultante tuviera la consideración de entidad patrimonial, no podría aplicar los incentivos fiscales de las entidades de reducida dimensión.

El concepto de entidad patrimonial viene definido, a los efectos del Impuesto sobre Sociedades, en el artículo 5.2 de la LIS, en los siguientes términos:

«2. A los efectos de lo previsto en esta Ley, se entenderá por entidad patrimonial y que, por tanto, no realiza una actividad económica, aquella en la que más de la mitad de su activo esté constituido por valores o no esté afecto, en los términos del apartado anterior, a una actividad económica.

El valor del activo, de los valores y de los elementos patrimoniales no afectos a una actividad económica será el que se deduzca de la media de los balances trimestrales del ejercicio de la entidad o, en caso de que sea dominante de un grupo según los criterios establecidos en el artículo 42 del Código de Comercio, con independencia de la residencia y de la obligación de formular cuentas anuales consolidadas, de los balances consolidados.

A estos efectos no se computarán, en su caso, el dinero o derechos de crédito procedentes de la transmisión de elementos patrimoniales afectos a actividades económicas o valores a los que se refiere el párrafo siguiente, que se haya realizado en el período impositivo o en los dos períodos impositivos anteriores. A estos efectos, no se computarán como valores:

a) Los poseídos para dar cumplimiento a obligaciones legales y reglamentarias.

b) Los que incorporen derechos de crédito nacidos de relaciones contractuales establecidas como consecuencia del desarrollo de actividades económicas.

c) Los poseídos por sociedades de valores como consecuencia del ejercicio de la actividad constitutiva de su objeto.

d) Los que otorguen, al menos, el 5 por ciento del capital de una entidad y se posean durante un plazo mínimo de un año, con la finalidad de dirigir y gestionar la participación, siempre que se disponga de la correspondiente organización de medios materiales y personales, y la entidad participada no esté comprendida en este apartado. Esta condición se determinará teniendo en cuenta a todas las sociedades que formen parte de un grupo de sociedades según los criterios establecidos en el artículo 42 del Código de Comercio, con independencia de la residencia y de la obligación de formular cuentas anuales consolidadas.

«Se entenderá por entidad patrimonial aquella en la que más de la mitad de su activo esté constituido por valores o no esté afecto a una actividad económica. A estos efectos los balances trimestrales del ejercicio de la entidad o, en caso de que sea dominante de un grupo según los criterios establecidos en el artículo 42 del Código de Comercio, con independencia de la residencia y de la obligación de formular cuentas anuales consolidadas, de los balances consolidados.

En el presente caso, la entidad consultante (X) forma parte del mismo grupo que la entidad Y, en los términos establecidos en el artículo 42 del Código de Comercio, puesto que ostenta la mayoría de derechos de voto de la misma (se parte de la presunción de que el porcentaje de participación que X ostenta en Y coincide con los derechos de voto de la misma).

En la medida en la que X sea la entidad dominante del grupo, y que de la media de los balances consolidados trimestrales del ejercicio del grupo se deduzca que más de la mitad del activo está constituido por valores o no está afecto a una actividad económica, la entidad X tendrá la consideración de entidad patrimonial y no podrá aplicar los incentivos fiscales de las entidades de reducida dimensión.

El escrito de la consulta afirma que, si se atiende al patrimonio de las dos entidades, más del 50% del activo estaría afecto a actividades económicas. No obstante, esta información no es suficiente para que este Centro Directivo se pueda pronunciar sobre la calificación como entidad patrimonial de X, puesto que hay que atender a la media de los balances consolidados trimestrales del ejercicio del grupo. Asimismo, es preciso traer a colación que, tal y como indica el artículo 5.2 de la LIS, no se computarán el dinero o derechos de crédito procedentes de la transmisión de elementos patrimoniales afectos a actividades económicas o de valores no computables, que se haya realizado en el período impositivo o en los dos períodos impositivos anteriores.

Por tanto, si la entidad Y acumulara tesorería por el desarrollo ordinario de su actividad económica, no procedente de la transmisión de elementos patrimoniales ni de valores no computables, dicha tesorería se considerará como elemento afecto a la hora de determinar si tiene o no la consideración de entidad patrimonial.

En último lugar se plantea si la entidad consultante podría declarar exentos los dividendos que la entidad Y pudiera distribuir. El artículo 21 de la LIS, relativo a la exención para evitar la doble imposición sobre dividendos y rentas derivadas de la transmisión de valores representativos de los fondos propios de entidades residentes y no residentes en territorio español, dispone que:

«1. Estarán exentos los dividendos o participaciones en beneficios de entidades, cuando se cumplan los siguientes requisitos:

Que el porcentaje de participación, directa o indirecta, en el capital o en los fondos propios de la entidad sea, al menos, del 5 por ciento o bien que el valor de adquisición de la participación sea superior a 20 millones de euros.

La participación correspondiente se deberá poseer de manera ininterrumpida durante el año anterior al día en que sea exigible el beneficio que se distribuya o, en su defecto, se deberá mantener posteriormente durante el tiempo necesario para completar dicho plazo. Para el cómputo del plazo se tendrá también en cuenta el período en que la participación haya sido poseída ininterrumpidamente por otras entidades que reúnan las circunstancias a que se refiere el artículo 42 del Código de Comercio para formar parte del mismo grupo de sociedades, con independencia de la residencia y de la obligación de formular cuentas anuales consolidadas.(…)

- Adicionalmente, en el caso de participaciones en el capital o en los fondos propios de entidades no residentes en territorio español, que la entidad participada haya estado sujeta y no exenta por un impuesto extranjero de naturaleza idéntica o análoga a este Impuesto a un tipo nominal de, al por ciento en el ejercicio en que se hayan obtenido los beneficios que se reparten o en los que se participa, con independencia de la aplicación de algún tipo de exención, bonificación, reducción o deducción sobre aquellos. (…)

- No se aplicará la exención prevista en este artículo:

a) A las rentas distribuidas por el fondo de regulación de carácter público del mercado hipotecario.

b) A las rentas obtenidas por agrupaciones de interés económico españolas y europeas, y por uniones temporales de empresas, cuando, al menos uno de sus socios, tenga la condición de persona física.

c) A las rentas de fuente extranjera que la entidad integre en su base imponible y en relación con las cuales opte por aplicar, si procede, la deducción establecida en los artículos 31 o 32 de esta Ley. (…)»

En relación con el requisito previsto en la letra a) del apartado 1 del artículo 21 de la LIS, relativo al porcentaje de participación, la entidad X posee un porcentaje de participación del 98,02% en el capital social de la entidad Y, que ha ostentado de manera ininterrumpida durante al menos el año anterior a la distribución del dividendo. Por tanto, se entiende cumplido el requisito previsto en el artículo 21.1.a) de la LIS.

Puesto que la entidad Y es residente en territorio español, no procede analizar el cumplimiento del requisito establecido en la letra b) del apartado 1 del artículo 21 de la LIS.

En definitiva, el dividendo percibido por la entidad consultante de Y, se podrá beneficiar de la exención regulada en el artículo 21 de la LIS, en la medida en que se cumplan los requisitos anteriores y no concurran las causas del apartado 8 del mencionado artículo.

Lo que comunico a Vd. con efectos vinculantes, conforme a lo dispuesto en el apartado 1 del artículo 89 de la Ley 58/2003, de 17 de diciembre, General Tributaria.

- En la Consulta a la DGT nº V2067-16 de 13 mayo 2016.También se consideran elementos afectos, los activos financieros en los que se reinvierten los beneficios de la entidad.

Antecedentes de hecho.

La entidad consultante (X) realiza la actividad económica de «Intermediarios del comercio», encuadrada en el epígrafe 631 de la sección 1ª de las tarifas del Impuesto sobre Actividades Económicas. X realiza la ordenación por cuenta propia de los medios de producción y de recursos humanos necesarios con la finalidad de intervenir en la producción o distribución de bienes y servicios.

En su último balance aprobado del ejercicio 2014, más de la mitad de su activo está constituido por valores a corto plazo tales como participaciones en fondos de inversión, acciones de sociedades cotizadas, valores de deuda pública… Estos valores provienen de los beneficios no distribuidos, es decir, de las reservas de la sociedad, que se invierten en dichos valores para intentar obtener una rentabilidad superior a la que se obtendría dejando el dinero en cuentas corrientes al uso. Pero la sociedad no se dedica como actividad a la tenencia de valores, sino que dichos valores son la materialización de los excesos de tesorería de los beneficios no distribuidos que genera la actividad económica. Los valores se pueden hacer líquidos en cualquier momento si se necesitan para inversiones o pagos de circulante de la actividad económica.

Cuestión planteada.

Si la entidad consultante tiene el carácter de patrimonial, y en tal caso, si puede aplicar el régimen de entidades de reducida dimensión.

Conclusión global de estudio.

La entidad X tiene su último balance aprobado en 2014, más de mitad de su activo esté compuesto por valores corto plazo, tales como participaciones en fondos de inversión, acciones de sociedades cotizadas, valores de deuda pública, etc. Estos valores provenientes de los beneficios no distribuidos, pero la sociedad no se dedica como actividad a la tenencia de valores si no que esos valores son la materialización del exceso de Tesorería de los beneficios no distribuidos que genera la actividad económica.

Los valores se pueden hacer líquidos en cualquier momento si se necesitan inversiones o pagos de circulante en la actividad económica.

La entidad X plantea el tratamiento de ellos valores a corto plazo

El artículo 5.2 establece que no se computarán;

- Elementos patrimoniales afectos a actividades económicas o

- Valores no computables.

- Se haya realizado en el período impositivo o en los dos períodos impositivos anteriores.

Por lo que los activos financieros a corto plazo, acumulados por la entidad X al materializar los excesos de tesorería de los beneficios no distribuidos del desarrollo ordinario de su actividad económica, no procedentes de la transmisión de elementos patrimoniales afectos ni de valores no computables, se considerarán elementos afectos.

Por lo que la DGT señala como afectos los valores a corto plazo en fondos de inversión, sociedades cotizadas y deuda pública cuando se cumplan los requisitos que se plantean en la consulta.

Contestación completa.

El artículo 101.1 de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades (LIS), dispone que:

“1. Los incentivos fiscales establecidos en este capítulo se aplicarán siempre que el importe neto de la cifra de negocios habida en el período impositivo inmediato anterior sea inferior a 10 millones de euros.

No obstante, dichos incentivos no resultarán de aplicación cuando la entidad tenga la consideración de entidad patrimonial en los términos establecidos en el apartado 2 del artículo 5 de esta Ley.”

De acuerdo con el artículo 101.1 de la LIS (EDL 2014/199485), los incentivos fiscales establecidos en el capítulo XI del título VII de la LIS (EDL 2014/199485) se aplicarán siempre que el importe neto de la cifra de negocios del período impositivo inmediato anterior sea inferior a 10 millones de euros. No obstante, estos incentivos no resultarán de aplicación cuando la entidad tenga la consideración de entidad patrimonial.

El concepto de entidad patrimonial viene definido, a los efectos del Impuesto sobre Sociedades, en el artículo 5.2 de la LIS, en los siguientes términos:

“2. A los efectos de lo previsto en esta Ley, se entenderá por entidad patrimonial y que, por tanto, no realiza una actividad económica, aquella en la que más de la mitad de su activo esté constituido por valores o no esté afecto, en los términos del apartado anterior, a una actividad económica.

El valor del activo, de los valores y de los elementos patrimoniales no afectos a una actividad económica será el que se deduzca de la media de los balances trimestrales del ejercicio de la entidad o, en caso de que sea dominante de un grupo según los criterios establecidos en el artículo 42 del Código de Comercio (EDL 1885/1), con independencia de la residencia y de la obligación de formular cuentas anuales consolidadas, de los balances consolidados. A estos efectos no se computarán, en su caso, el dinero o derechos de crédito procedentes de la transmisión de elementos patrimoniales afectos a actividades económicas o valores a los que se refiere el párrafo siguiente, que se haya realizado en el período impositivo o en los dos períodos impositivos anteriores.

A estos efectos, no se computarán como valores:

a) Los poseídos para dar cumplimiento a obligaciones legales y reglamentarias.

b) Los que incorporen derechos de crédito nacidos de relaciones contractuales establecidas como consecuencia del desarrollo de actividades económicas.

c) Los poseídos por sociedades de valores como consecuencia del ejercicio de la actividad constitutiva de su objeto.

d) Los que otorguen, al menos, el 5 por ciento del capital de una entidad y se posean durante un plazo mínimo de un año, con la finalidad de dirigir y gestionar la participación, siempre que se disponga de la correspondiente organización de medios materiales y personales, y la entidad participada no esté comprendida en este apartado. Esta condición se determinará teniendo en cuenta a todas las sociedades que formen parte de un grupo de sociedades según los criterios establecidos en el artículo 42 del Código de Comercio (EDL 1885/1), con independencia de la residencia y de la obligación de formular cuentas anuales consolidadas.”

Se entenderá por entidad patrimonial aquella en la que más de la mitad de su activo esté constituido por valores o no esté afecto a una actividad económica, atendiendo a la media de los balances trimestrales del ejercicio de la entidad. Se parte de la presunción de que la entidad consultante no tiene la consideración de entidad dominante de un grupo según los criterios establecidos en el artículo 42 del Código de Comercio (EDL 1885/1), con independencia de la residencia y de la obligación de formular cuentas anuales consolidadas.

El escrito de consulta afirma que en el último balance aprobado del ejercicio 2014 de la entidad consultante, más de la mitad de su activo está constituido por valores a corto plazo.

En primer lugar, para que la entidad consultante tenga la consideración de entidad patrimonial en el período impositivo 2015, es necesario que de la medida de los balances trimestrales del ejercicio 2015 se deduzca que más de la mitad de su activo está constituido por valores o no está afecto a una actividad económica.

Por otro lado, se plantea el tratamiento de los valores a corto plazo que posee la entidad consultante, tales como participaciones en fondos de inversión, acciones de sociedades cotizadas o valores de deuda pública, que provienen de los beneficios no distribuidos de X derivados del desarrollo de su actividad económica. El artículo 5.2 de la LIS (EDL 2014/199485) establece que no se computarán el dinero o derechos de crédito procedentes de la transmisión de elementos patrimoniales afectos a actividades económicas o de valores no computables, que se haya realizado en el período impositivo o en los dos períodos impositivos anteriores. Por tanto, los activos financieros a corto plazo, acumulados por la entidad X al materializar los excesos de tesorería de los beneficios no distribuidos del desarrollo ordinario de su actividad económica, no procedentes de la transmisión de elementos patrimoniales ni de valores no computables, se considerarán como elementos afectos a la hora de determinar si la entidad consultante tiene o no la consideración de entidad patrimonial.

Lo que comunico a Vd. con efectos vinculantes, conforme a lo dispuesto en el apartado 1 del artículo 89 de la Ley 58/2003, de 17 de diciembre, General Tributaria (EDL 2003/149899).

Bienes no afectos

Cabe destacar que, en otros casos, el dinero o los derechos de crédito se considerarán no afectos y por ello, se computan, y podrían dar lugar a la temida patrimonialidad sobrevenida en una sociedad, como sería en los siguientes casos;

- En el caso de que procedan de la transmisión de elementos patrimoniales afectos a actividades económicas o valores excluidos del cómputo que se haya realizado con anterioridad a los dos periodos impositivos anteriores. Es decir, la procedente desde hace tres años.

- En el caso que procedan de elementos patrimoniales no afectos o de valores no excluidos.

De los casos expuestos podemos deducir, que si una empresa que desarrolla una actividad económica y su tesorería procedente de la transmisión de activos afectos más allá de los dos años anteriores supera el 50% del activo total es considerada patrimonial.

O si una empresa que desarrolla una actividad económica y su Tesorería supera el 50% del activo total y es procedente de la transmisión de activos no afectos, también sería considerada patrimonial.

En una de las últimas consultas realizadas a la DGT, en concreto la consulta nº V3528-19 de 23 diciembre 2019, se llega a la conclusión que la tesorería e Inversiones financieras pueden calificarse como elementos no afectos, pudiendo llevar a cabo que una sociedad holding se considere una empresa patrimonial debido a la tesorería no afecta procedente de la inversión de dividendos de entidades operativas en las que se participa en más de un 5%.

Veamos consulta:

Antecedentes de hecho.

La entidad consultante, sociedad A, es una sociedad holding familiar cuyos socios son en un 90% un padre y en el 10% restante los tres hijos. El objeto social de la entidad es la compraventa, administración y explotación de bienes inmuebles y la compraventa y administración de valores, así como la participación en otras compañías y la gestión y dirección de dichas participaciones todo ello con la salvedad de los establecido en la Ley Reguladora de las Instituciones de Inversión Colectiva y lo que establece para las agencias de valores la Ley del Mercado de Valores.

La consultante tributa en el régimen general del Impuesto sobre Sociedades y es titular de más de un 5% de la sociedad B, importante holding químico farmacéutico y de la sociedad C entidad dedicada al arrendamiento de bienes inmuebles. Además, es titular de distintas inversiones financieras a corto plazo y de tesorería obtenidas a lo largo de los años a través de dividendos procedentes de los beneficios que las filiales obtienen en el sector farmacéutico y químico.

La consultante no ha tenido nunca la titularidad de un bien inmueble, los recursos obtenidos de los dividendos se han distribuido a los socios vía dividendo y en su caso se han invertido en participaciones superiores al 5% en empresas que desarrollan actividad económica y, por tanto, operativas. A 31 de diciembre de 2017 más de la mitad del activo está constituido por inversiones financieras a corto plazo que provienen de los beneficios no distribuidos que se invierten en las mismas con el propósito de obtener una rentabilidad superior a la que se obtendría dejando el dinero en cuentas corrientes al uso. Por ello se ha destinado la tesorería a inversiones financieras temporales tales como valores de renta fija, inversiones financieras e imposiciones bancarias. Esta situación no ha sido siempre la misma en el tiempo y anteriormente la tesorería ha sido superior en mucho a las inversiones financieras temporales.

Las participaciones en la sociedad B tiene en la actualidad un valor de mercado muy superior al de las disponibilidades financieras, no así a nivel contable que ya figuran en su activo al coste de adquisición de los años ochenta cuando se formalizó la adquisición.

Cuestión planteada.

Tiene la sociedad A la consideración de entidad patrimonial.

Conclusión global de estudio:

Debido a la percepción de dividendos de sus sociedades en el holding de sus filiales, el holding, es titular de inversiones financieras a corto plazo y de tesorería, que representan más del 50% del activo de la sociedad, dado que las participaciones en sus sociedades filiales están contabilizadas a coste histórico. El valor de mercado de dichas participaciones sería superior a las partidas de tesorería y de inversiones financieras.

Por lo que la DGT concluye de que la consideración de entidad patrimonial se analiza, en primer lugar, en base a los balances trimestrales de la sociedad holding, y en segundo lugar, dado que las partidas de tesorería e inversiones financieras su origen son dividendos de las filiales y no derivan de la transmisión de elementos patrimoniales afectos a actividades económicas, deben considerarse elementos no afectos y si representan más del 50% de la sociedad holding, entonces esta será considerada entidad patrimonial.

Contestación completa

La entidad consultante se plantea transmitir su participación en la entidad Y. A estos efectos, el artículo 21 de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades (LIS en adelante) dispone que:

«1. Estarán exentos los dividendos o participaciones en beneficios de entidades, cuando se cumplan los siguientes requisitos:

- a) Que el porcentaje de participación, directa o indirecta, en el capital o en los fondos propios de la entidad sea, al menos, del 5 por ciento o bien que el valor de adquisición de la participación sea superior a 20 millones de euros.

La participación correspondiente se deberá poseer de manera ininterrumpida durante el año anterior al día en que sea exigible el beneficio que se distribuya o, en su defecto, se deberá mantener posteriormente durante el tiempo necesario para completar dicho plazo. Para el cómputo del plazo se tendrá también en cuenta el período en que la participación haya sido poseída ininterrumpidamente por otras entidades que reúnan las circunstancias a que se refiere el artículo 42 del Código de Comercio (EDL 1885/1) para formar parte del mismo grupo de sociedades, con independencia de la residencia y de la obligación de formular cuentas anuales consolidadas. (…)

- Estará exenta la renta positiva obtenida en la transmisión de la participación en una entidad, cuando se cumplan los requisitos establecidos en el apartado 1 de este artículo. El mismo régimen se aplicará a la renta obtenida en los supuestos de liquidación de la entidad, separación del socio, fusión, escisión total o parcial, reducción de capital, aportación no dineraria o cesión global de activo y pasivo.

El requisito previsto en la letra a) del apartado 1 de este artículo deberá cumplirse el día en que se produzca la transmisión. El requisito previsto en la letra b) del apartado 1 deberá ser cumplido en todos y cada uno de los ejercicios de tenencia de la participación. (…)

- No se aplicará la exención prevista en el apartado 3 de este artículo:

a) A aquella parte de las rentas derivadas de la transmisión de la participación, directa o indirecta, en una entidad que tenga la consideración de entidad patrimonial, en los términos establecidos en el apartado 2 del artículo 5 de esta Ley, que no se corresponda con un incremento de beneficios no distribuidos generados por la entidad participada durante el tiempo de tenencia de la participación. (…)»

En relación con el requisito previsto en la letra a) del apartado 1 del artículo 21 de la LIS (EDL 2014/199485), relativo al porcentaje de participación, la entidad X ostenta un 99,90% de Y, de manera ininterrumpida durante el año anterior a la transmisión (desde 2013), por lo que se entenderá cumplido el requisito previsto en el artículo 21.1.a) de la LIS (EDL 2014/199485). A estos efectos, puesto que la entidad participada (Y) se dedica a la actividad mayorista de agencia de viajes, se parte de la presunción de que Y no es una sociedad holding en los términos establecidos en el artículo 21.1.a) de la LIS (EDL 2014/199485), no siendo necesario analizar porcentajes de participación en entidades indirectamente participadas.

No es preciso analizar el requisito establecido en la letra b) del artículo 21.1 de la LIS (EDL 2014/199485) puesto que la entidad Y es residente fiscal en territorio español.

En definitiva, en los términos previamente analizados, la entidad X podrá aplicar la exención del artículo 21 de la LIS (EDL 2014/199485) respecto de las rentas obtenidas como consecuencia de la transmisión de su participación en la sociedad Y. No obstante, lo anterior, en el supuesto de que, Y tenga la consideración de entidad patrimonial, la parte de las rentas derivadas de la transmisión, que no se corresponda con un incremento de beneficios no distribuidos generados por la entidad participada durante el tiempo de tenencia de la participación, no tendrán derecho a la exención.

El concepto de entidad patrimonial viene definido, a los efectos del Impuesto sobre Sociedades, en el artículo 5.2 de la LIS, en los siguientes términos:

«2. A los efectos de lo previsto en esta Ley, se entenderá por entidad patrimonial y que, por tanto, no realiza una actividad económica, aquella en la que más de la mitad de su activo esté constituido por valores o no esté afecto, en los términos del apartado anterior, a una actividad económica.

El valor del activo, de los valores y de los elementos patrimoniales no afectos a una actividad económica será el que se deduzca de la media de los balances trimestrales del ejercicio de la entidad o, en caso de que sea dominante de un grupo según los criterios establecidos en el artículo 42 del Código de Comercio (EDL 1885/1), con independencia de la residencia y de la obligación de formular cuentas anuales consolidadas, de los balances consolidados. A estos efectos no se computarán, en su caso, el dinero o derechos de crédito procedentes de la transmisión de elementos patrimoniales afectos a actividades económicas o valores a los que se refiere el párrafo siguiente, que se haya realizado en el período impositivo o en los dos períodos impositivos anteriores.

A estos efectos, no se computarán como valores:

a) Los poseídos para dar cumplimiento a obligaciones legales y reglamentarias.

b) Los que incorporen derechos de crédito nacidos de relaciones contractuales establecidas como consecuencia del desarrollo de actividades económicas.

c) Los poseídos por sociedades de valores como consecuencia del ejercicio de la actividad constitutiva de su objeto.

d) Los que otorguen, al menos, el 5 por ciento del capital de una entidad y se posean durante un plazo mínimo de un año, con la finalidad de dirigir y gestionar la participación, siempre que se disponga de la correspondiente organización de medios materiales y personales, y la entidad participada no esté comprendida en este apartado. Esta condición se determinará teniendo en cuenta a todas las sociedades que formen parte de un grupo de sociedades según los criterios establecidos en el artículo 42 del Código de Comercio (EDL 1885/1), con independencia de la residencia y de la obligación de formular cuentas anuales consolidadas.»

Se entenderá por entidad patrimonial aquella en la que más de la mitad de su activo esté constituido por valores o no esté afecto a una actividad económica, atendiendo a la media de los balances trimestrales del ejercicio de la entidad. A efectos de responder a esta consulta se parte de la presunción de que la entidad Y no tiene la consideración de entidad dominante de un grupo según los criterios establecidos en el artículo 42 del Código de Comercio (EDL 1885/1), con independencia de la residencia y de la obligación de formular cuentas anuales consolidadas.

En la medida en que de la media de los balances trimestrales del ejercicio de Y se deduzca que más de la mitad del activo está constituido por valores o no está afecto a una actividad económica, la entidad Y tendrá la consideración de entidad patrimonial en dicho ejercicio.

En concreto, se plantea el tratamiento de las partidas clientes por ventas, otros activos financieros a corto plazo (fundamentalmente imposiciones a plazo fijo) y tesorería, para determinar si la entidad Y tiene la consideración de entidad patrimonial. En primer lugar, los clientes por ventas son un activo afecto al desarrollo de la actividad económica de Y, en la medida en que no tengan la consideración de elementos no computables por consistir en valores que incorporen derechos de crédito nacidos de relaciones contractuales establecidas como consecuencia del desarrollo de actividades económicas. Por otro lado, el artículo 5.2 de la LIS (EDL 2014/199485) establece que no se computarán el dinero o derechos de crédito procedentes de la transmisión de elementos patrimoniales afectos a actividades económicas o de valores no computables, que se haya realizado en el período impositivo o en los dos períodos impositivos anteriores. Por tanto, la tesorería y activos financieros a corto plazo, acumuladas por la entidad Y en el desarrollo ordinario de su actividad económica, no procedente de la transmisión de elementos patrimoniales ni de valores no computables, se considerarán como elementos afectos a la hora de determinar si tiene o no la consideración de entidad patrimonial.

Lo que comunico a Vd. con efectos vinculantes, conforme a lo dispuesto en el apartado 1 del artículo 89 de la Ley 58/2003, de 17 de diciembre, General Tributaria (EDL 2003/149899).

Quinto. Valores excluidos. En cuanto a los criterios para determinar la afectación, establecer qué;

“A estos efectos, no se computarán como valores:

a) Los poseídos para dar cumplimiento a obligaciones legales y reglamentarias.

b) Los que incorporen derechos de crédito nacidos de relaciones contractuales establecidas como consecuencia del desarrollo de actividades económicas.

c) Los poseídos por sociedades de valores como consecuencia del ejercicio de la actividad constitutiva de su objeto.

d) Los que otorguen, al menos, el 5 por ciento del capital de una entidad y se posean durante un plazo mínimo de un año, con la finalidad de dirigir y gestionar la participación, siempre que se disponga de la correspondiente organización de medios materiales y personales, y la entidad participada no esté comprendida en este apartado.

Esta condición se determinará teniendo en cuenta a todas las sociedades que formen parte de un grupo de sociedades según los criterios establecidos en el artículo 42 del Código de Comercio con independencia de la residencia y de la obligación de formular cuentas anuales consolidadas.”

De acuerdo los criterios del articulo puede entenderse como valores los derechos de crédito o participaciones en los fondos propios de entidades incorporados a títulos valores.

No obstante, no son objeto de cómputo como valores a los efectos de la calificación de entidad patrimonial:

a) Los poseídos para dar cumplimiento a obligaciones legales o reglamentarias. En algunos sectores como los seguros o gestión de patrimonios, la normativa obliga a estas entidades a que parte de su activo se inviertan en valores con el objetivo de fortalecer su solvencia. Estos valores no se computan para determinar la relación de los mismos respecto del activo de la entidad.

b) Los que incorporen derechos de crédito nacidos de relaciones contractuales establecidas como consecuencia del desarrollo de actividades económicas. Como podría ser en el caso de que una entidad documente sus operaciones en efectos de comercio como letras y pagarés que, aun siendo de valores, no se computan en la medida en que deriven de la realización de actividades económicas.

c) Los poseídos por sociedades de valores como consecuencia del ejercicio de la actividad constitutiva de su objeto. Estas sociedades tienen por objeto intermediar por cuenta propia o ajena en el mercado de valores, por lo que los valores son para ellas el elemento de su tráfico mercantil, es decir, son como las existencias para el resto de las entidades empresariales, por lo que tales valores no se computan a estos efectos.

d) Los que otorguen al menos el 5% del capital de una entidad y se posean durante un plazo mínimo de un año, con la finalidad de dirigir y gestionar la participación, siempre que se disponga de la correspondiente organización de medios materiales y personales, y la entidad participada no sea una entidad patrimonial. Esta condición se determina teniendo en cuenta a todas las entidades que formen parte de un grupo mercantil, con independencia de la residencia de las entidades que lo integran y de la obligación de formular estados contables consolidados. Debe destacarse que la finalidad de las participaciones es la de dirigir y gestionar las mismas y no las actividades empresariales de las entidades participadas.

Pautas para seguir en la valoración de los activos

Por lo que expuesto lo anterior, podemos concluir que para determinar el cumplimiento de los requisitos exigidos para considerar que una empresa es patrimonial, debe valorarse tanto el activo de la entidad, como los valores integrantes de dicho activo y los elementos de dicho activo que no están afectos a una actividad económica.

Así que a la hora de valorar la empresa podemos seguir las siguientes pautas;

- Debe valorarse en consecuencia el valor de sus activos y segmentar los activos afectos a actividad económica no afectos a actividades económicas.

- La valoración se realizará basándose en la contabilidad de la sociedad, siempre que la misma respecte los criterios de plan general contable y represente la imagen fiel.

- Se tomará como referencia la media de los balances trimestrales del ejercicio de la entidad patrimonial.

- No se considerarán el dinero o derechos de créditos procedentes de la transmisión de elementos patrimoniales, afectos a actividades económicas realizadas en el periodo impositivo o en los dos anteriores, o los valores que no tienen esta consideración a efectos de la calificación de entidad patrimonial.

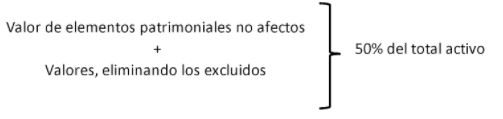

Por lo anterior en esquema, una entidad será patrimonial cuando ocurra lo siguiente;

Consecuencias de las entidades patrimoniales en el IS.

Por lo que si una empresa se convierte en patrimonial habría una serie de beneficios que no se podrían aplicar, solo por la condición de ser empresa patrimonial, o lo que es mejor dicho la aplicación de determinados regímenes fiscales especiales, o bien dar un tratamiento fiscal más benevolente a determinado tipo de rentas, o determinadas entidades como es el caso de las empresas de reducida dimensión.

Todo esto derivaría en una serie de consecuencias para los socios como para la entidad que detallamos a continuación;

- Según el artículo 21.3 de la LIS, que hace alusión a la exención para eliminar la doble imposición, establece que la exención de la renta positiva en la transmisión de una entidad, cumpliendo los requisitos de porcentaje y tiempo de tenencia de la participación, no se aplicara a aquella parte de la renta derivada de la transmisión de la participación en una entidad que tenga la consideración de patrimonial. En estos casos, la renta exenta de los beneficios no distribuidos generados por la entidad participada durante el tiempo de tenencia de la participación.

- El artículo 26.4 de la LIS, hace referencia a la compensación de bases imponibles negativas, establece que no podrían ser objeto de compensación las bases imponibles negativas en los casos en que exista una transmisión de participaciones de una entidad patrimonial y concurran las siguientes circunstancias.

- Que la mayoría del capital social hubiere sido adquirido por una entidad o conjunto de entidades vinculadas, con posterioridad a la conclusión del periodo impositivo al que corresponda la base imponible negativa.

- Que las personas o entidades adquirientes hubieran tenido una participación inferior al 25% en el momento de la conclusión del periodo impositivo al que corresponda la base imponible negativa.

- El artículo 29.1 de la LIS, que hace alusión a los tipos de gravamen, señala que no será aplicable el tipo de del 15% relativo a las sociedades de nueva creación, a las entidades patrimoniales.

- Según lo establecido en el artículo 101 de la LIS, que hace referencia a la transparencia fiscal internacional, para calcular la renta derivada de la transmisión de la participación, en las empresas patrimoniales, el valor de la transmisión a tener en cuenta será como mínimo el valor del patrimonio neto que corresponda a los valores transmitidos resultante del último balance cerrado, una vez sustituido el valor contables de los activos por el valor que tendrán los efectos del IP o por el valor de mercado si este fuere inferior.

- El artículo 101 de la LIS, que hace alusión a los incentivos establecidos para empresas de reducida dimensión, que no resultaran de la aplicación cuando la entidad sea patrimonial-

- El artículo 107.1 de la LIS, que hace referencia a las entidades de tenencia de valores extranjeros, establece que no pueden acogerse a ese régimen especial las entidades patrimoniales.

Holding. ¿Qué está afecto y no está afecto? En el caso de la venta de una empresa familiar.

Una de las decisiones más difíciles a las que se tiene que enfrentar una empresa familiar es probablemente la de su venta, tanto como su componente emocional, como su componente económico.

A la hora de la venta de una empresa familiar se tienen que plantear todos sus efectos posibles, lo que más tiene que preocuparnos es su optimación fiscal.

Por lo que una vez se haya decidido el proceso de venta, lo normal es que la transacción se base en las condiciones económicas y en los efectos fiscales que supondrá la transmisión para la familia transmitente.

Las estructuras empresariales más habituales, son las integradas por una empresa holding, que participa de manera mayoritaria en las otras sociedades operativas, por lo que la venta de la empresa, por lo general se hace con la venta de participaciones de esas empresas operativas que pertenecen a la holding.

Ahora bien, la venta de las participaciones generara una renta en la holding, dada esta situación uno de sus beneficios fiscales, es que quede completamente exenta, siempre que se cuente con un porcentaje de participación superior al 5 % (o que su valor de adquisición sea superior a 20 millones de euros) y se detenten con más de un año de antigüedad), siempre y cuando la empresa no se considere patrimonial.

La DGT, en algunos supuestos como el de una entidad holding tras la venta de su única participada y el de una sociedad tras la venta del negocio desarrollado por esta, en ambos casos concluye que esas ventas suponen el fin del desarrollo de la actividad económica y en consecuencia, el beneficio derivado de esas transmisiones no tiene consideración de beneficio procedente de actividades económicas, por lo que en este caso, dicha interpretación daría lugar a la temida patrimonialidad sobrevenida en la entidad transmitente. Por lo que el holding se consideraría una empresa patrimonial.

Ahora bien, la consulta NºV1240 de 19 de mayo de 2017 de la DGT continua con la misma interpretación, aunque con una matización importante, que la posterior reinversión de del importe obtenido demostraría la voluntad de continuar con el ejercicio de una actividad económica, siempre que la reinversión de los bienes sea en bienes afectos a la actividad económica.

Además de la consulta nº V0143-19, de 21 de enero de 2019 y la consulta nº V0174-19 de 28 de enero de 2019 a la DGT, En las que la resolución dicta que el importe liquido en la tesorería por la entidad operativa participada, se deberá considerar no afecto, para considerar si son o no patrimoniales, mientras que las inversiones financieras adquiridas con los beneficios no distribuido obtenidos en el ejercicio de su actividad, se considerarán como activo afecto.

Teniendo en cuenta todo lo citado anterior parece ser que la venta de participaciones de una entidad holding sin la reinversión posterior en un tiempo máximo de sus dos próximos años, daría lugar a la temida patrimonialidad sobrevenida.

Pero también cabe en destacar, ¿cuánto tarda una familia en decidir qué hacer con los beneficios obtenidos por la venta de esas participaciones? Un año, dos, es decir la administración nos obliga a invertirlos de alguna manera y en un tiempo límite. Porque si no lo hacemos nuestro holding se consideraría patrimonial. Lo que llevara a que no nos podamos acoger todos esos beneficios fiscales.

Por lo que vemos hasta aquí problemas, si esta operación no se estructura de una manera óptima y eficiente, todo esto sin hablar aun de las consecuencias que tiene la forma en la que llegue la liquidez a la familia, por la venta de las participaciones, ya sea en dividendos, retribución etc.

Porque la venta de esas participaciones tendrá un impacto en imposición personal de la familia o dícese socios de la empresa transmitente.

La venta directa de participaciones se encuentra gravada en el IRPF al tipo de gravamen del ahorro del 23% por la ganancia patrimonial que exceda de 50.000 euros al 19% o el 21% por debajo de este importe.

Ahora bien, la Ley del Impuesto sobre la Renta con la reforma, limitó la aplicación de los coeficientes de abatimiento a la parte de las ganancias patrimoniales que se correspondiera con un valor de transmisión de 400.000 euros con carácter absoluto.

Esta limitación implico que en las sociedades que se venden participaciones el socio recibe una gran liquidez, el socio persona física, que deberá declararla en al Impuesto del Patrimonio, haciendo un pago constante anual sobre este montante, ya que forma parte de su patrimonio.

Porque dependiendo de cómo se haga puede afectar de manera sustancial a la renta personal de los familiares, como es en el caso del impuesto del patrimonio o en el Impuesto de Sucesiones y Donaciones.

Conclusión

La Sentencia del Tribunal Supremo 5/2022 de la Sala de lo Contencioso de 10 de enero de 2022, desde mi punto de vista, establece Jurisprudencia que responde a todas las preguntas que nos hemos formulado con anterioridad.

Observemos el contenido, si bien, a este artículo añadiré el texto completo de la Sentencia mencionada:

“CUARTO.- Jurisprudencia que se establece.

Como síntesis y corolario de nuestros razonamientos anteriores, procede dar respuesta a la cuestión propuesta en el auto de admisión como precisada de esclarecimiento con fines de interés casacional:

«[…] Determinar si, en los casos en que el objeto de una donación venga constituido por activos representativos de la participación en fondos propios de una entidad y de la cesión de capitales a terceros, puede aplicarse la reducción prevista en el artículo 20.6 de la LISD en virtud de lo dispuesto en el artículo 6.3 del RD 1704/1999 , que determina los requisitos y condiciones de las actividades empresariales y profesionales y de las participaciones de entidades para la aplicación de las exenciones correspondientes en el Impuesto sobre el Patrimonio, por poder apreciarse su afección a la actividad económica, o si, por el contrario, sobre la base del artículo 27 de la Ley 40/1998, de IRPF , aplicable ratione temporis, este tipo de activos no pueden tener, en ningún caso, la consideración de afectos a la actividad económica […]».

La jurisprudencia que se fija es la siguiente:

1) En los casos en que la donación inter vivos de una empresa familiar venga constituida, en parte de su valor, por activos representativos de la participación en fondos propios de una entidad tercera o de la cesión de capitales a terceros, puede aplicarse la reducción prevista en el artículo 20.6 de la LISD.

2) La procedencia de tal reducción de la base imponible establecida en el artículo 20.6 LISD viene condicionada, por la propia remisión que el precepto establece al artículo 4, Ocho de la Ley 19/1991, del Impuesto sobre el Patrimonio, a la acreditación de su afección a la actividad económica.

3) El hecho de que parte del valor de lo donado, en los términos del artículo 20.6 LISD, venga constituido por la participación de la entidad objeto de la donación de empresa familiar en el capital de otras empresas o por la cesión de capitales no es un obstáculo, per se, para la obtención de la mencionada reducción, siempre que se acredite el requisito de la afección o adscripción a los fines empresariales. En particular, las necesidades de capitalización, solvencia, liquidez o acceso al crédito, entre otros, no se oponen, por sí mismas, a esa idea de afectación.

4) El artículo 6.3 del Real Decreto 1704/1999, de 5 de noviembre, por el que se determinan los requisitos y condiciones de las actividades empresariales y profesionales y de las participaciones en entidades para la aplicación de las exenciones correspondientes en el Impuesto sobre el Patrimonio, es conforme a la ley que regula este último y a la Ley 29/1987, de 18 de diciembre, sin que contradiga tampoco el artículo 27.1.c) de la 15 JURISPRUDENCIA Ley 40/1998, tal como ha sido interpretado más arriba, aun para el caso de que éste fuera aplicable en este asunto.

Procede, en consecuencia, la declaración de no haber lugar al recurso de casación deducido por la Comunidad Autónoma de Aragón, dada la conformidad a derecho la sentencia recurrida, que a su vez consideró improcedente la liquidación correctora de la declaración, practicada por dicha Administración. Tal liquidación debe mantenerse anulada, por ser adecuadas las dos resoluciones del TEAR y TEAC que, en materia de tributos cedidos, la declararon nula.”

Mi conclusión final, es que esta Sentencia no solamente asegura la aplicación de la reducción del artículo 20.6 del Impuesto de Sucesiones y Donaciones, sino que arroja luz con relación a los bienes “financieros” y “tesorería” a la hora de delimitar la afección de los mismos a las actividades económicas y descarta la posibilidad de que arbitrariamente la Inspección de los Tributos consideren estas partidas directamente como no afectas y tengan que demostrar por medio de prueba que no lo están. Arroja por tanto bastante luz y buenas noticias para la seguridad jurídica a estos efectos.

Fuentes.

La estructura fiscal óptima en la empresa familiar. La Ley – Wolters Kluwer